Sécurité électronique : les distributeurs rebattent les cartes

Développement accéléré de nouveaux acteurs, acquisitions en série, montée en gamme : le monde de la distribution des équipements de sécurité électronique est en plein mouvement.

La course à la taille critique et à une offre contenant davantage de valeur ajoutée est engagée chez les distributeurs. La France, considérée comme un pays où les parts de marché ne sont pas encore stabilisées, se positionne au centre de l’échiquier européen. A tel point que des acteurs étrangers affichent de solides ambitions dans l’Hexagone.

Les mastodontes en embuscade

« La France est un marché que nous considérons comme important et où nous voulons devenir le leader », affirme Stefan Schreurs, directeur des ventes du groupe néerlandais Smart SD. Il y a déjà effectué deux acquisitions : France Sécurité Distribution en 2021 et Camshop l’année suivante qui lui ont permis de situer ses ventes à 35 M€ en 2023, représentant déjà un quart du CA total de l’entreprise.

L’espagnol ByDemes n’est pas en reste : « Nous avons de grandes ambitions de développement en France », soulignait Stéphane Balasquié fin 2023, lors de la création de son poste de directeur général de la filiale française, avec la volonté de doubler de taille fin 2024.

Quant à l’américain ADI, leader historique mondial, il est bien décidé à relancer son offensive en France, sous l’impulsion de son nouveau dirigeant, grâce à d’importants investissements en logistique et dans la digitalisation de ses processus.

Un marché français en recomposition

Néanmoins, la bataille promet d’être rude, car les acteurs français sont bien implantés sur leur sol. A commencer par le leader Rexel, qui est également un géant de la distribution de matériel électrique. Utilisant son propre réseau généraliste, le groupe a en parallèle effectué plusieurs rachats de distributeurs spécialisés en sécurité électronique : Francofa en 2008, Eurodis trois ans plus tard, Cordia en 2015 et surtout Itesa en octobre dernier. L’opération s’avère complémentaire : Itesa commercialise ses produits essentiellement auprès de petits installateurs indépendants, alors que Rexel travaille surtout avec des grands comptes.

Avec cette acquisition, Rexel se place résolument en tête, avec un CA de 296 M€ en 2023 auxquels s’ajoutent les 78 M€ d’Itesa.

Sonepar, son challenger qui est également un ténor mondial de la distribution de matériel électrique, n’a pas adopté la même stratégie de croissance externe. Il se situe à 211 M€ dans la distribution de sécurité électronique.

Tevah Systèmes n’a pas du tout le même profil : c’est un distributeur indépendant, soutenu depuis 2022 par le fonds d’investissement Capza. Fondé en 2004, il a connu une croissance rapide pour parvenir à 43 M€ en 2023. En octobre dernier, il a racheté Onyx Vision, un distributeur spécialisé en vidéosurveillance, dont le CA a atteint 7 M€, et affirme être encore à l’affût de nouvelles opportunités d’acquisitions.

On recense d’autres acteurs indépendants, dont l’objectif est de grossir afin d’être capables de rivaliser avec les poids lourds du secteur. C’est ainsi qu’Integral Système a racheté Accédia Distribution en 2023 ou qu’ACCF a repris SDC l’année précédente.

Changement de dimension

La profession devient en effet de plus en plus gourmande en capitaux : il faut par exemple disposer d’un maillage d’agences et de show-room suffisant pour être proche du client, recruter des techniciens sur des technologies de plus en plus sophistiquées, financer des stocks conséquents, mettre en place des actions de formation pour les installateurs, posséder une informatique de pointe pour assurer une grande fluidité des commandes. Ainsi, la norme devient une livraison dans des délais extrêmement courts : J+1.

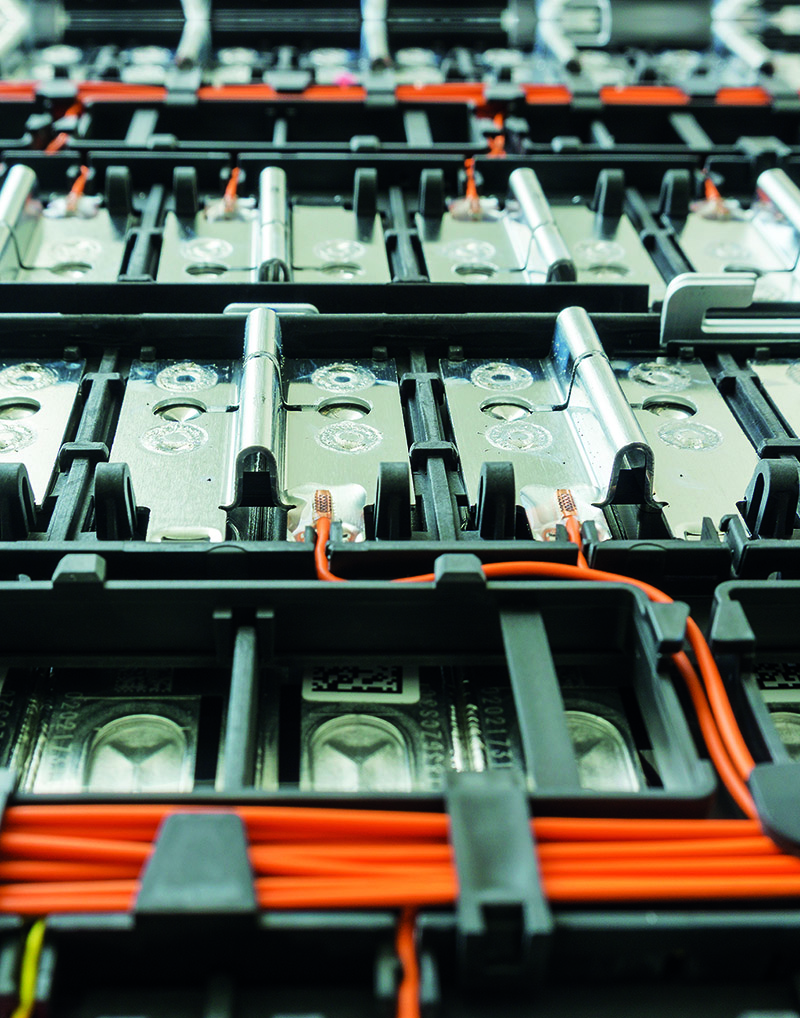

La plupart des distributeurs tirent une part importante de leur activité de la vidéosurveillance, un secteur très porteur où le renouvellement des équipements est rapide. Viennent ensuite les matériels d’alarme et de contrôle d’accès, tandis que la sécurité incendie ne pèse pas encore très lourd, mais fait l’objet d’une attention croissante, car il s’agit d’achats récurrents. Les acteurs sont souvent diversifiés dans l’interphonie ou les automatismes de portails. Tous ces domaines sont très différents les uns des autres et supposent l’acquisition de compétences complexes.

Les défis sont multiples et ceux qui sauront les relever peu nombreux…

Les plus lus…

Un arrêté du 18 mars 2025 concernant les parcs de stationnement a été publié au Journal officiel le mercredi…

Le secteur industriel, et notamment l'industrie manufacturière, est vulnérable au risque de cyberattaque. Une cyberattaque peut non seulement affecter…

Cette année 2025 est particulière pour Petzl. Le fabricant d’équipements de protection individuelle fête ses cinquante ans. Outre cet…

La 14e édition du Gala des directeurs de la sécurité s’est déroulée le 18 mars dernier à Paris. Réunissant près…

Le Parlement a définitivement adopté, le 18 mars 2025, la proposition de loi sur la sécurité dans les transports.…

Face au Risque lance sa chaîne Whatsapp pour tous les responsables de sécurité qui souhaitent s’informer sur la gestion des…