EPI : un marché sans visibilité

Après une année 2020 de croissance exceptionnelle, la profession des équipements de protection individuelle fait face à de nombreuses incertitudes : une hausse vertigineuse du prix des matières premières et des coûts de transport, tandis que la demande évolue vers la digitalisation des produits.

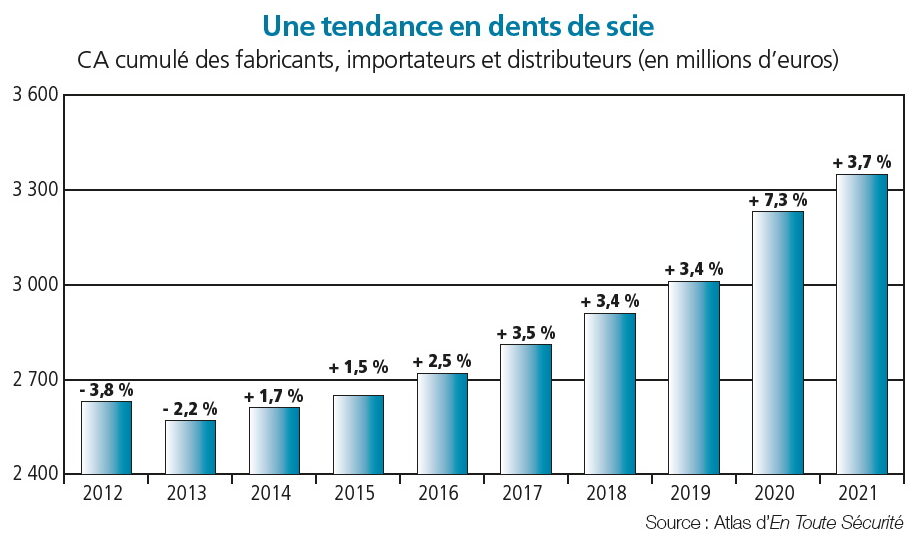

Gérer des évolutions en dents de scie

Tel est le challenge que doit relever la profession des équipements de protection individuelle (EPI). En 2020, elle a en effet été contrainte de s’adapter dans la précipitation à l’explosion de la demande pour les produits anti-Covid (masques, gants, blouses et vêtements de protection). Puis elle a dû gérer la décroissance des ventes de ce type de matériel, alors que le reste du marché des EPI restait porteur.

Mais ce marché est aujourd’hui handicapé par des hausses de coûts qui pourraient réduire la rentabilité des entreprises.

« Nos industriels ont été projetés sur le devant de la scène en 2020 pour les produits anti-Covid, tandis que les autres types d’EPI subissaient un net ralentissement durant les confinements, suivi par un effet de rattrapage des commandes fin 2020. L’année suivante a été plutôt bonne et un grand nombre d’acteurs s’en sortent très bien », nous déclare Renaud Derbin, président du Synamap, organisation qui regroupe des entreprises spécialisées dans la prévention et la protection de l’homme au travail.

Accélération des ventes en 2020

Habitué à une croissance annuelle moyenne de 3 % depuis cinq ans, la profession a enregistré un bond de + 7,3 % en 2020 à 3,2 Mds €, pour retomber à + 3,7 % l’année suivante. Ce qui marque une demande encore très soutenue, selon les statistiques publiées dans l’Atlas d’En Toute Sécurité.

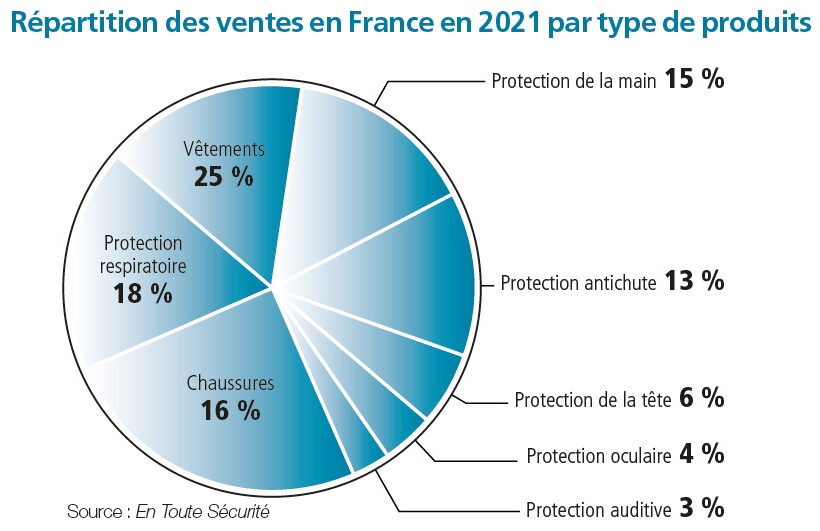

Compte tenu de la ruée sur les masques (lire encadré ci-dessous), la répartition des ventes selon les familles de produits a été profondément modifiée durant la crise sanitaire. La protection respiratoire est passée de 12 % en 2019 à 28 % en 2020 pour redescendre à 18 % en 2021.

La demande de masques a également beaucoup évolué selon les segments de clientèle. Le plus important changement concerne les particuliers, qui n’étaient pas du tout acheteurs de ce type de produit avant la crise et ont été les principaux clients pendant l’épidémie. De même, la demande a été exponentielle dans le secteur hospitalier. En revanche, les ventes de masques dans le BTP et l’industrie n’ont pas connu de fortes hausses, en raison de l’arrêt ou de la mise en sommeil de nombreux sites durant la pandémie et un effet rattrapage n’a pas été constaté par la suite.

Toutes les entreprises d’EPI n’ont pas profité de cette manne ponctuelle de façon similaire. Ce sont surtout les grands groupes qui ont connu une brusque accélération de leurs ventes. De même que les enseignes de la grande distribution directement importatrices de produits étrangers. C’est ainsi que les produits anti-Covid ont représenté un chiffre d’affaires supplémentaire de 50 M€ en 2020 pour Groupe RG, leader français des EPI cette année-là, sur un chiffre d’affaires total de 320 M€. Les ventes de ces produits ont également atteint 50 M€ pour Delta Plus sur un chiffre d’affaires total de 288 M€. En 2021, le soufflé est retombé.

Pour ces entreprises, un tel phénomène nécessite une grande souplesse d’organisation au niveau des effectifs et des équipes commerciales.

En outre, les donneurs d’ordres – y compris ceux appartenant à la sphère publique – se sont tournés vers les produits à bas coût. Cela est corroboré par un nombre record de certificats contrefaits et de saisies douanières de produits non conformes dans les ports et aéroports européens.

Les nuages s’accumulent

À peine sorties de ces évolutions erratiques de la demande, les sociétés spécialisées dans les EPI ont dû gérer un autre phénomène : la hausse du coût des matières premières. « Nous sommes impactés de plein fouet par plusieurs augmentations de tarif, de sorte que nous avons beaucoup moins de visibilité sur l’année en cours et sur 2023 », affirme Renaud Derbin.

C’est ainsi que le prix du caoutchouc, matière qui entre dans la fabrication de la plupart des EPI, a augmenté de 13 % en cinq mois et de 30 % en un peu plus d’un an, selon les chiffres communiqués par le Synamap. L’ampleur est encore plus importante pour le coton (+ 69 % en un an) et l’aluminium (+ 73 % sur trois ans). Sans oublier le prix du baril de pétrole qui a fait un bond de 60 % sur un an et celui du gaz de 120 %.

Les réajustements de prix des EPI sont passés d’un rythme annuel habituellement à semestriel et parfois même trimestriel, relève Renaud Derbin.

La situation est encore pire pour le prix des transports internationaux, dont la hausse devient « incontrôlée » estime le président du Synamap.

Ainsi le coût d’un conteneur expédié de Chine vers la France s’élevait à 2 000 $ en mars 2020 et s’établit aujourd’hui à 15 000 $, ce qui peut entrainer une hausse du prix final du produit d’environ 30%.

Nul ne sait encore très bien si la hausse des ventes enregistrée en 2021 résulte d’une croissance des volumes ou d’une augmentation des prix. Et 2022 s’avère encore plus difficile à anticiper.

Autre problème qui a surgit de manière inattendue : l’invasion de l’Ukraine par la Russie. Ces deux pays sont des débouchés commerciaux significatifs (près de 10 M€ initialement prévus cette année chez Delta Plus, par exemple), tandis que l’Ukraine est aussi un important pays pour la fabrication en sous-traitance à destination d’entreprises européennes. « Ce conflit vient encore accentuer le climat d’incertitude vécu par notre profession », souligne Renaud Derbin.

Tous ces facteurs incitent divers acteurs ayant confié la fabrication de leurs produits en Asie à relocaliser leur production en Europe de l’Ouest.

Des produits de plus en plus sophistiqués

Cette situation inédite à plus d’un titre risque de peser sur les marges des entreprises. Elles ont déjà significativement baissé : 88 % d’entre elles étaient rentables en 2017 et moins de 80 % en 2021. Ce phénomène diminue donc leurs capacités financières en matière d’investissement et tout particulièrement leurs dépenses en recherche et développement.

Or, la demande se porte justement de plus en plus vers des équipements plus sophistiqués intégrant davantage de valeur ajoutée. Les donneurs d’ordres souhaitent des vêtements plus confortables, tenant davantage compte des préoccupations écologiques. Cependant, le recyclage de vêtements est assez complexe et son coût est élevé.

On assiste également à l’apparition de nombreux EPI connectés. « C’est une tendance lourde qui offre de multiples possibilités en matière de traçabilité, de suivi ou de formation », affirme le président du Synamap.

Il s’agit par exemple de vêtements qui fournissent des informations en temps réel à un PC de sécurité sur le déplacement d’un intervenant sur un site. Les chaussures connectées transmettent une alerte en cas de chute d’un agent. Les informations peuvent d’ailleurs également aller du PC vers l’utilisateur du vêtement.

Dans un autre registre, la formation – un élément déterminant dans le monde des EPI – fait également sa mue avec le développement des cours en ligne, de l’autoformation ou du contrôle et du suivi du cursus à distance.

La tendance à l’offre globale fait également son chemin. Les fabricants et distributeurs se diversifient dans les prestations de services. À l’instar de Groupe RG qui a racheté en mars dernier Securilog, un spécialiste de la prévention des risques sur sites sensibles. Il intervient pour s’assurer de la sécurité du personnel lors d’incidents, des arrêts techniques ou pour des besoins de maintenance.

Cette mutation favorise l’émergence de nouveaux acteurs, notamment issus du monde du numérique. Les initiatives proviennent de start-up mais aussi des géants du digital : Amazon, par exemple, propose une large gamme d’EPI. Mais on voit également des acteurs extérieurs au marché se lancer dans les EPI : le cas le plus emblématique est Lyreco, leader européen de la distribution de produits et services pour les entreprises, qui a racheté en 2018 le néerlandais Intersafe (protection auditive et de la vue) et pèse déjà plus de 200 M€.

Un nouveau défi à relever pour les acteurs historiques de la profession…

Article extrait du n° 583 de Face au Risque : « OVH, Quelles leçons ? » (juin 2022).

Les plus lus…

Toute l’équipe de Face au Risque est ravie d’annoncer qu’elle a remporté la Victoire du design graphique pour son…

Le Conseil national des activités privées de sécurité (Cnaps) a confirmé, le 10 avril 2025, à l’issue d’un recours gracieux,…

Dans un nouveau rapport, Allianz Commercial rappelle que les troubles à l’ordre public constituent le principal risque pour plus…

SHOWA a annoncé le lancement de sa dernière gamme de gants, MFT PRO. Dotés d'une doublure en microfibre récemment mise…

Un peu plus de 2 ans après l’incendie ayant affecté un entrepôt près de Rouen, l’enquête du Bureau d’enquêtes et…

Les particules solides présentes dans les environnements industriels et de fabrication présentent des risques significatifs pour les employés et…